Скачать новый бланк 3 ндфл. Инструкция по заполнения декларации на возврат ндфл за квартиру

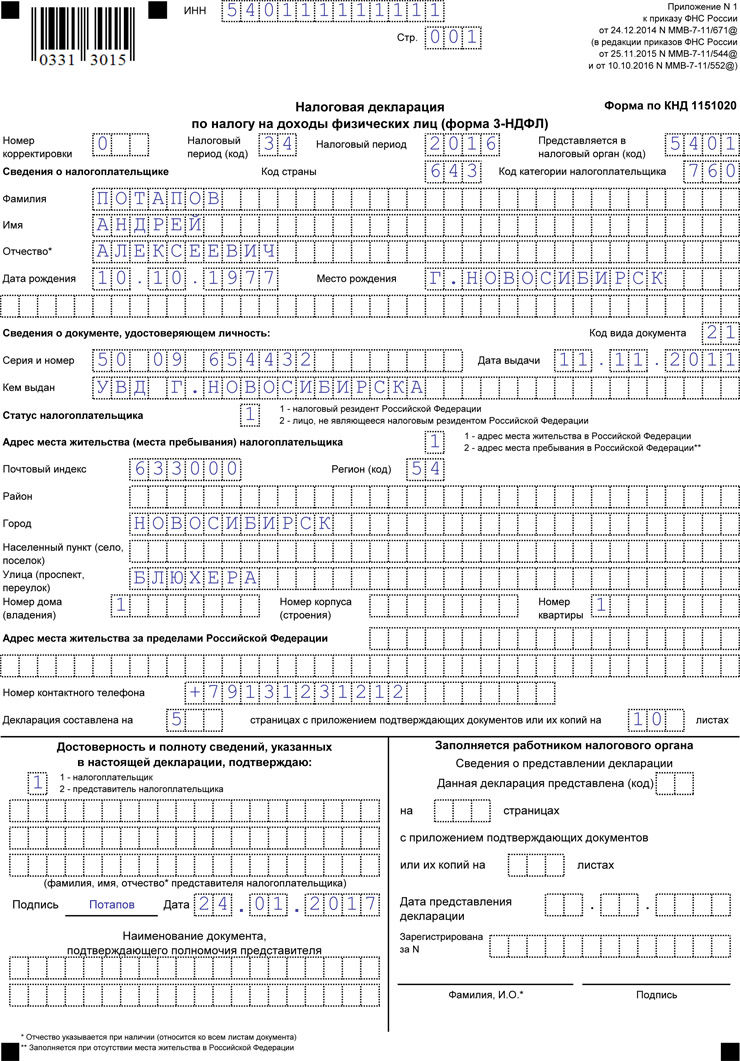

В данной статье будет приведена пошаговая инструкция по заполнению декларации 3-НДФЛ в 2017 году. Налогоплательщики смогут узнать, из каких листов должна состоять поданная ними на проверку декларация, каким образом заполняется документ, а также некоторые немаловажные детали, которые необходимо учесть для возврата подоходного налога за квартиру.

- на бланк 3-НДФЛ за 2016 год;

- на заполненную налоговую декларацию;

- на программу 2016 года для оформления 3-НДФЛ.

Физические лица, которые хотят сократить налогооблагаемую базу по причине траты денежных средств на приобретение квартиры, могут распечатать декларацию 3-НДФЛ, внести в него требуемую информацию, отправить на проверку и вскоре получить вычет. Однако бланк документа при этом необходимо использовать строго определенной формы (введенной в действие 24 декабря 2014 года с помощью Приказа номер ММВ-7-11/671).

Внимание! Перед тем как приступить к оформлению 3-НДФЛ на возмещение НДФЛ за квартиру, советуем ознакомиться со статьей номер 220, являющейся составной частью Налогового Кодекса России, которая поможет налогоплательщику убедиться в том, что он действительно по закону может получить имущественную компенсацию либо наоборот понять, что данного права у него нет.

Какие листы оформлять

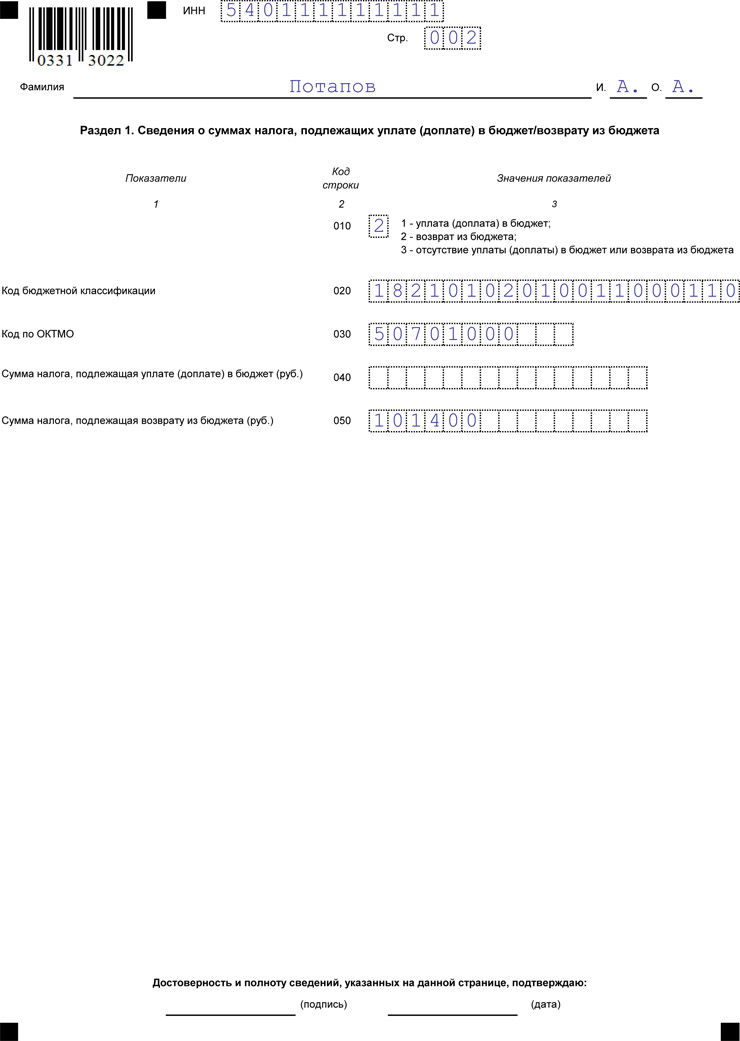

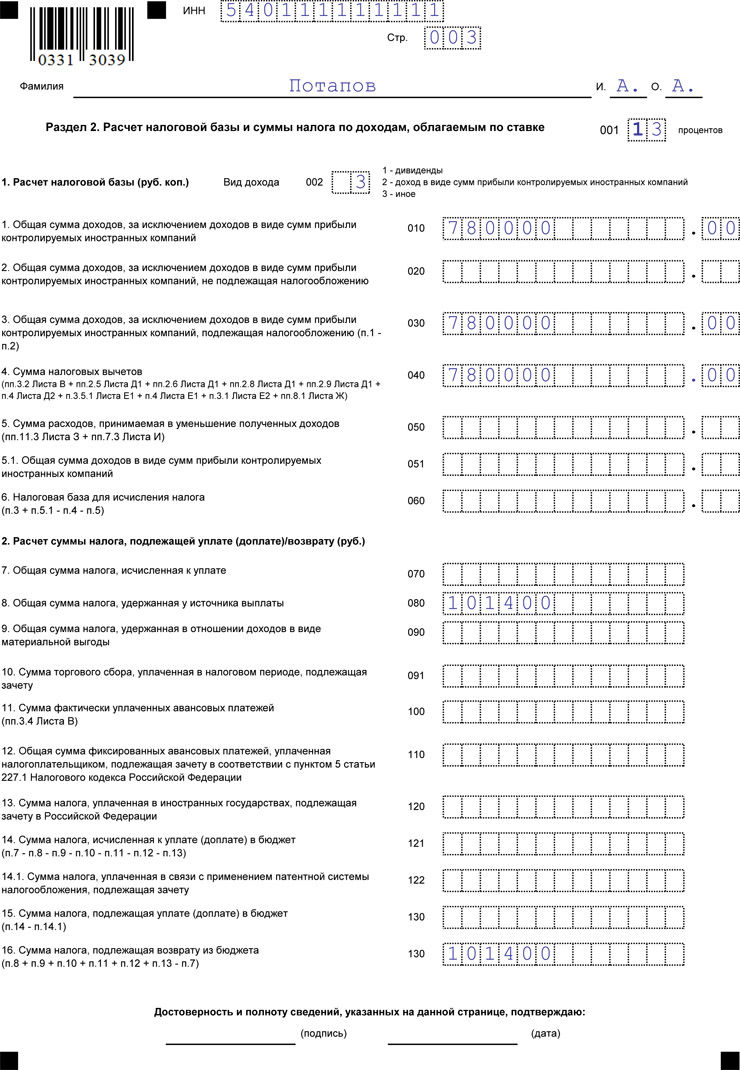

Физическому лицу потребуется указывать данные на титульной странице формы 3-НДФЛ, на листе озаглавленном, как сведения о суммах налога, подлежащие возврату из бюджета (это раздел под номером один), на странице, требующей внесения информации о размерах налогооблагаемой базы (это второй раздел), а также на листах А и Д1.

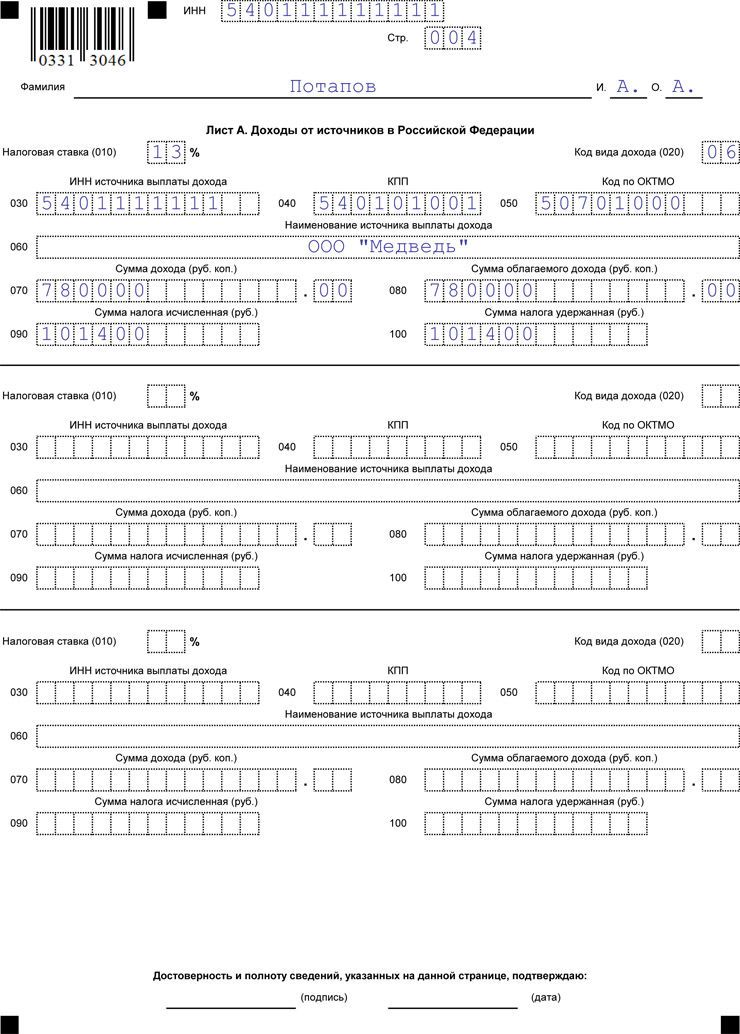

Лист А предназначен для того, чтобы физическое лицо могло письменно отчитаться перед налоговым органом о своих доходах, полученных от каких-либо от источников, находящихся на территории Российской Федерации. Поэтому если прибыль налогоплательщика поступает на его банковскую карту из других стран, то он должен уже оформлять лист Б.

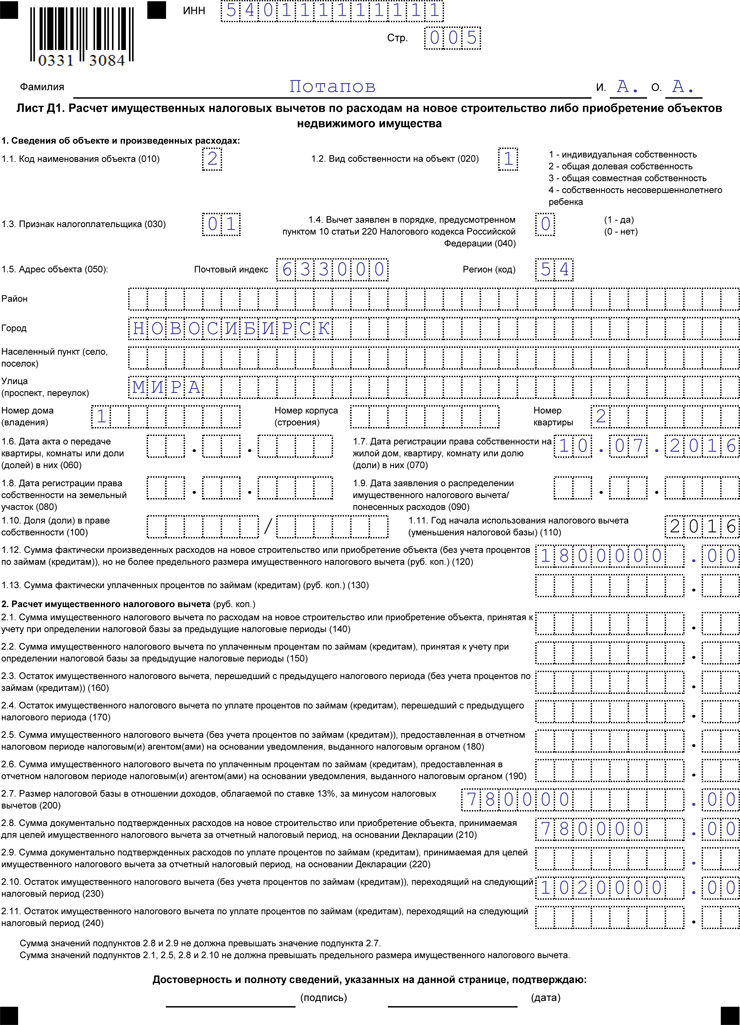

Лист Д1 посвящен данным расчетного характера, касающимся имущественных вычетов, которые предоставляются в случае покупки недвижимости, в том числе и квартиры. В противном случае, если налогоплательщик продал имущественный объект, то он вместо листа Д1 обязан заполнить лист Д2.

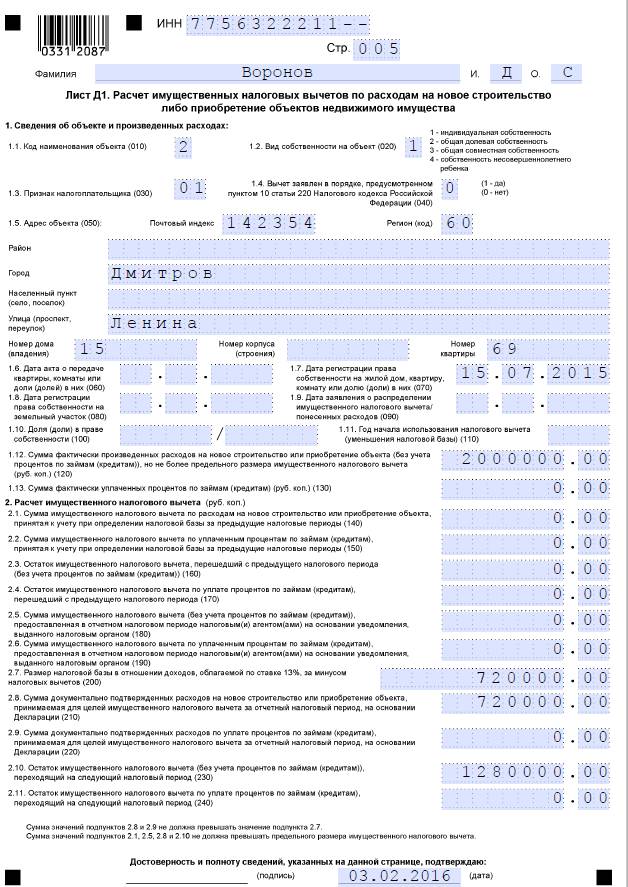

Инструкция по заполнению листа Д1

При возврате налога на квартиру никак не обойтись без оформления листа Д1. Для того чтобы этот процесс прошел как можно быстрее и легче, рекомендуем воспользоваться нижеприведенной инструкцией:

- Проставляем реквизиты. Претендент на имущественный вычет должен написать в верхней части страницы цифры своего идентификационного номера, затем пронумеровать сам лист (нумерация начинается с двух нулей, то есть если это пятая страница, то нужно писать “005”), а потом уже указать свою фамилию вместе с инициалами;

- Вносим коды. В первую очередь это код наименования объекта. В случае возмещения налога за квартиру нужно ставить цифру два. Также необходимо внести признак налогоплательщика (если претендент на налоговую скидку является собственником недвижимости, то ставиться код “01”). И последний требуемый шифр – это код региона. Для каждого региона Российской Федерации установлены свои числовые шифры. Например, для Московской области предназначен код “50”, для Ростовской — “61”, а для Волгоградской — “34”;

- Отмечаем вид собственности и пункт статьи 220. В подпункте 1.3. для налогоплательщика приведено четыре варианта форм собственности, из которых он должен выбрать один. Например, если физическое лицо, претендующее на вычет, оформило квартиру на сына, которому еще нет восемнадцати лет, то выбирается цифра четыре, а если имущество целиком принадлежит налогоплательщику – единица. Затем в подпункте 1.4. нужно указать имеет отношение данная декларация к десятому пункту 220-ой статьи, или нет;

- Указываем адрес квартиры. В первую очередь вносятся цифры, из которых состоит почтовый индекс. Затем пишутся названия того города и той улицы, где располагается квартира. Каждое из этих наименований должно быть прописано большими русскими буквами. И после этого налогоплательщику остается всего лишь проставить номера дома и самой квартиры;

- Прописываем даты получения и подачи некоторых документов. Действующим законодательством принято правило гласящее о том, что пока физическое лицо не завершит этап оформления права собственности на объект недвижимости, ему не начислят имущественную компенсацию. Поэтому в подпункте 1.7. требуется проставить дату регистрации данного права. А в подпункте 1.9. указать тот день, месяц и год, когда налогоплательщик подал заявление на начисление налоговой скидки за квартиру;

- Отображаем сумму расходов. В подпункте 1.12. пишется сумма, которую физическое лицо израсходовало для того чтобы приобрести квартиру. Однако указанная стоимость данного недвижимого объекта не должна превышать максимально возможную сумму, с которой может быть начислен вычет (это два миллиона рублей). То есть, если квартира стоит девять миллионов, то писать в данном пункте нужно всего лишь два миллиона;

- Рассчитываем налогооблагаемую базу. В пункте 2.7. физическое лицо должно указать ту цифру, которая у него получится при вычитании из общей суммы дохода, полученного ним за налоговый период, предоставленной имущественной скидки. Потом в пункте 2.8. нужно отметить размер расходов, прописанный исходя из стоимости квартиры, зафиксированной в договоре о купле-продаже;

- Пишем размер оставшегося вычета. Так как физическое лицо по закону не может забрать из государственного бюджета за год больше, внесенного ним за этот же период НДФЛ, то выдача имущественной компенсации растягивается на несколько лет. Таким образом, если в декларации заявлена предельная сумма налоговой скидки, а годовой размер вычета составляет 600 000 рублей, то остаток будет равен 1 400 000 рублей.

Необходимо отметить, что если бланк 3-НДФЛ на имущественную налоговую скидку составлен от имени жены/мужа собственника квартиры, то код признака налогоплательщика уже не “01”, а “02”. Если возместить налог хотят родители несовершеннолетнего собственника – “03”, если физическое лицо владеет имуществом на равных правах с ребенком – “13”, а если квартира принадлежит одновременно налогоплательщику, его ребенку и супругу/супруге – “23”.

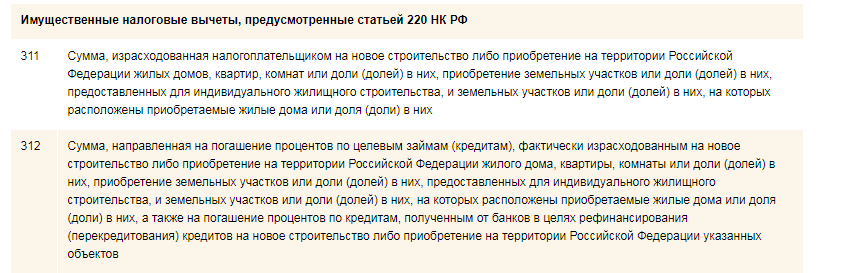

Код 311 в декларации

Предлагаем остановиться на таком нюансе, как код 311 в налоговой декларации. Физические лица столкнутся с ним в том случае, если выберут способ заполнения бланка 3-НДФЛ при помощи программного обеспечения.

Как известно, к налоговой декларации прикладывается справка по форме 2-НДФЛ. Данная справка содержит всевозможную информацию о доходах физического лица, снятых с них налоговых сборах, и код вычета, о котором как раз идет речь.

Налоговые вычеты имущественного типа кодируются только двумя числовыми комбинациями – это 311 и 312. Первый код указывается в бланке декларации, если физическое лицо израсходовало денежные средства либо на приобретение, либо на строительство какого-либо объекта недвижимости. А код 312 используется в тех ситуациях, когда налогоплательщиком были потрачены деньги на погашение процентов, начисленных за кредит, взятый с целью покупки или строительства имущественного объекта.

Важно! Не забывайте внизу каждой страницы декларации ставить подпись, а справа от нее указывать дату, поскольку без этого документ не будет обладать юридической силой.

В 2016 году начали действовать некоторые поправки к Налоговому кодексу РФ, в связи с которыми Федеральная налоговая служба решила изменить действующую форму налоговой декларации 3-НДФЛ . Совсем немного времени остается до конца года, скоро ИП и физлицам предстоит отчитаться о своих доходах. По каким правилам заполнять декларацию за 2016 год и почему изменится ее форма, узнаем из этой статьи.

Какие изменения в 3-НДФЛ в 2017 году

Напомним, что задекларировать свои доходы в обязательном порядке должны ИП на общей системе налогообложения, частные адвокаты и нотариусы, иностранцы, работающие в РФ по найму на патенте, а также обычные граждане, получившие доход не от налоговых агентов по трудовым и прочим договорам.

Срок подачи таких деклараций за 2015 год закончился 4 мая 2016 года, а для отчета за 2016 год крайний срок перенесен на 2 мая 2017 года. Тем же, кто лишь хочет получить налоговый вычет и вернуть себе часть НДФЛ , уже уплаченного в бюджет, сдавать 3-НДФЛ можно на протяжении всего года, независимо от установленного срока представления.

На сегодня еще продолжает действовать форма декларации 3-НДФЛ, утвержденная приказом ФНС от 24.12.2014 № ММВ-7-11/671, в редакции от 25.11.2015. По этой форме физлица отчитываются в 2016 году по доходам 2015 года. В следующем году отчитываться о доходах придется по-новому. Проект приказа ФНС о внесении изменений в декларацию и порядок ее заполнения уже подготовлен и размещен на ]]> Федеральном портале проектов нормативных актов ]]> .

С чем же связано обновление 3-НДФЛ? В 2016 году вступили в силу изменения, внесенные в Налоговый кодекс несколькими федеральными законами. Рассмотрим подробнее основные из них:

Закон № 317-ФЗ от 23.11.2015 изменил положения пп.4 п. 1 ст. 218 НК:

- Стандартный вычет на ребенка с 01.01.2016 предоставляется до месяца, пока заработок сотрудника с начала года не превысит 350 000 рублей. Ранее такой вычет действовал, пока доход не достигнет 280 000 рублей.

- Вырос размер налогового вычета на ребенка-инвалида. Если ранее он был равен 3000 рублей, то теперь его сумма зависит от того, на чьем обеспечении находится ребенок-инвалид: вычет в 12 000 рублей могут получить родитель, усыновитель, или их супруги, а вычет в 6000 рублей получит приемный родитель, опекун или попечитель. Такие льготы применяются в отношении детей-инвалидов до 18 лет и инвалидов I и II групп до 24 лет, если они студенты, аспиранты, ординаторы или учащиеся-очники.

Законом № 327-ФЗ от 28.11.2015 учтены особенности обложения НДФЛ операций на индивидуальном инвестиционном счете, а в Налоговый кодекс введена новая статья 214.9.

Индивидуальный инвестиционный счет – это новое понятие на российском финансовом рынке, действующее с 2015 года. Физлицо может заключить с брокером (банком) договор на ведение такого счета, и размещать на нем в год не более 400 000 рублей. Срок действия счета – 3 года (ст. 10.2-1 закона от 22.04.1996 № 39-ФЗ). По окончании этого срока возможен один из двух вариантов:

- на всю сумму вложений можно получить инвестиционный налоговый вычет, то есть вернуть НДФЛ в размере 13% от суммы, внесенной на счет. Для этого необходимо иметь налогооблагаемый доход в соответствующем периоде (пп. 2 п.1 ст. 219.1 НК РФ),

- вся прибыль, полученная от операций на счете, будет освобождена от уплаты налога, при этом наличие облагаемых НДФЛ доходов необязательно. В этом случае брокер, как налоговый агент, просто не станет удерживать НДФЛ при выплате средств физлицу (пп. 3 п. 1 ст. 219.1 НК РФ).

Законом № 32-ФЗ от 15.02.2016 были внесены изменения в части налогообложения лиц, получающих дивиденды от контролируемых иностранных компаний, в том числе и при их ликвидации.

Так, в статью 217 Налогового кодекса добавлен новый пункт 66, определяющий порядок освобождения дивидендов контролирующего лица от НДФЛ. Налогоплательщик должен будет задекларировать такой доход в соответствующем налоговом периоде.

Исходя из перечисленных новшеств и дополнений, нам предстоит сдавать новую форму 3-НДФЛ в 2017 году. Какие изменения в ней ожидаются? Согласно проекта приказа ФНС, в новой форме декларации:

- обновится раздел 2, в котором рассчитывается база по налогу и сам налог,

- изменится Лист Б по доходам от зарубежных источников,

- в Листе Е1 будет изменена сумма стандартного детского вычета и вычета на ребенка-инвалида,

- в новой редакции будут изложены Листы: Ж (профессиональные вычеты), З (доход от финансовых операций), И (доход от участия в инвестиционных товариществах),

- изменится Порядок заполнения декларации по НДФЛ,

- поменяются электронные форматы представления 3-НДФЛ.

Новая форма вступит в силу не ранее чем через месяц после опубликования приказа, который пока доступен только в проекте. В 2016 году она не пригодится, а вот с нового 2017 года отчитываться по доходам за год 2016 налогоплательщики будут уже с помощью измененной 3-НДФЛ.

Форма отчета 3-НДФЛ служит для подачи данных о доходах физлиц, индивидуальных предпринимателей, а также частнопрактикующих лиц. Документ заполняется по итогам годового отчетного периода. Начиная с 2016 года, в форме отчетности произошли некоторые изменения.

Появление новой формы отчета объясняется тем, что изменились законодательные условия уплаты НДФЛ. Впрочем, несмотря на произошедшие изменения, структура документа осталась прежней. Новая форма 3-НДФЛ за 2017 год все также содержит первый раздел для внесения итоговой суммы налоговых отчислений, второй раздел для отображения вычислений самого налога на основании .

И хотя в новой форме отчетности много листов для заполнения, вносить данные во все листы не обязательно. Многие из требуют отображения данных только при уплате налогов на определенные виды дохода, тем не менее, заполнение первого и второго титульного листа отчета обязательно для всех физических лиц.

Последние изменения

Новые поправки в декларации должны учитывать изменения, произошедшие в налоговом законодательстве.

Современная форма отчетности 3-НДФЛ содержит следующие изменения:

- Физические лица, которые получают доход от иностранных компаний, будут облагаться налогом по новым нормам. Современные положения Налогового кодекса позволяют таким лицам освободиться от уплаты НДФЛ при условии, что они задекларируют свои доходы в соответствующем листе формы.

- Увеличился лимит для обычных «детских» выплат. Ранее их выплата производилась при наличии дохода до 280 тыс. руб., теперь максимальная сумма увеличилась до 350 тыс. руб. в год.

- Изменились условия вычетов для людей, воспитывающих детей-инвалидов. По старым нормам размер вычета составлял 3000 рублей, в новых поправках его величина повысилась до 6000 рублей в случае, если ребенка-инвалида воспитывают опекуны, и 12000 рублей, если ребенка воспитывается родителями или усыновителями.

- Появился новый вид отчетности - индивидуальный инвестиционный счет. В этой отчетности будут отражаться доходы и убытки по операциям на счету.

- Также изменился штрих-код на титульном листе декларации.

Кто должен сдавать

Отчетность по форме 3-НДФЛ изначально создавалась, как декларация для учета доходов физических лиц за годовой период. Сама декларация может заполняться либо от руки, либо на компьютере с помощью специальных программ.

Декларация обязательна к подаче для следующих лиц:

- налоговые резиденты с иностранными доходами;

- налогоплательщики, обладающие правом на получение вычета;

- налогоплательщики, когда-либо получавшие доход из-за рубежа;

- работники юридической сферы, осуществляющие частную практику;

- налогоплательщики, которые получили доход от продажи имущества или выигрыша;

- налогоплательщики, которые получают выплаты за авторские права, как правопреемники;

- налогоплательщики, у которых при получении дохода налог не был удержан налоговым агентом;

- индивидуальные предприниматели, которые работают с применением обычного налогового режима;

- налогоплательщики, у которых имеется доход за пределами РФ, исключением здесь являются военные;

- налогоплательщики, которые получили прибыль в результате действий, оформленных по трудовому договору или иным , например, по договору аренды жилья.

Подавать декларацию налогоплательщики должны в зависимости от дохода, полученного от продажи имущества, принадлежавшего им по праву собственности.

За исключение следующих случаев:

- купленное в 2016 году имущество было продано за период, превышающий три года с момента оформления его в собственность;

- купленное в 2017 году имущество было продано за период, превышающий пять лет с момента оформления его в собственность.

Основные формальности

Процедура подготовки

Последовательность процедуры заполнения зависит от типа вычета.

Например, при подаче заявления на оформления вычета за обучение к декларации прилагаются следующие документы:

- договор с учебным учреждением;

- заявление на создание вычета;

- документы, подтверждающие оплату;

- копия лицензии учебного учреждения.

Для получения вычета за услуги медицины гражданину потребуется предоставить следующие:

- справку 2-НДФЛ;

- документ, подтверждающий оплату услуги;

- договор с медицинским учреждением;

- копию лицензии медицинской организации.

Нюансы заполнения

Одним из важнейших нюансов в заполнении декларации является то, что в случае, если налоговый агент не удерживал налог, заполнять декларацию не следует. В настоящее время оплата налога обязательно только в тогда, когда физическое лицо получило официальное уведомление о необходимости оплаты. Эти уведомления составляются на основании информации, полученной налоговиками от агентов. Крайний срок уплаты данного налога 1 декабря.

Следующим нюансом является перемена процедуры расчета НДФЛ с доходов, которые физическое лицо получило с продажи недвижимости, купленной в 2016 году. В том случае, если прибыль, полученная от продажи недвижимости, на 70% ниже стоимости по кадастру, то размер налога высчитывается исходя из его кадастровой цены, но уменьшенной по коэффициенту 0,7.

Также новая форма 3-НДФЛ за 2017 заполняется в том случае, если физическое лицо получило ценный подарок, имеет прибыль от зарубежных источников или же сдает имущество в аренду. Также обязуются заполнять форму лица оказывающие услуги по частной практике, например, адвокаты.

Последнее число уплаты налога для вышеперечисленных лиц составляет 17.07.2017 г. Если же декларация не будет подана в налоговую службу в установленный срок, то неплательщик может получить серьезный штраф. Например, за непредоставление декларации штраф составляет 5% от размера неоплаченного налога.

Штраф начисляется за каждый месяц просроченного периода при этом сумма штрафа не может быть меньше 1 тыс. руб. и быть больше 30% от всей суммы налога. Более серьезные санкции грозят в случае неуплаты НДФЛ - штраф может составить 20% от величины неоплаченного налога.

Современная форма отчета составляется с учетом тех перемен, что произошли в налоговом законодательстве, в ней учтены тонкости налогообложения инвестиционных счетов и доходов, полученных от компаний, находящихся за рубежом. Также форма учитывает процедуры выплаты физическим лицам вычетов, связанных с различными сферами деятельности (медицина, образование и т. п.)

Подача декларации может производится на сайте региональной налоговой службы. Для этого будет необходимо зарегистрироваться в личном кабинете. Также стоит помнить, что крайних сроков для подачи декларации на получение вычета не существует, поэтому подавать ее можно в любое время.

Образец заполнения формы 3-НДФЛ:

Программа в помощь

Заполнение налоговой декларации существенно упрощает использование специального программного комплекса. Таким комплексом является программа «Декларация 2016», скачать бесплатно которую можно на сайте налоговой службы.

Данный «софт» обладает следующими функциями:

Подготовить отчет можно и с помощью специального сервиса, находящегося на сайте ФНС - «Личный кабинет». С помощью него можно как рассчитать налоговую базу и НДФЛ, так и оформить результаты в отчет. Также с помощью «Личного кабинета» налогоплательщик может отправить декларацию в налоговую инспекцию, не посещая ее. При отправке декларации ее можно сопроводить подтверждающими документами.

Вышеприведенные электронные средства существенно упрощают процесс подачи декларации, но в случае, если по каким-либо причинам у физического лица нет возможности ими воспользоваться, то оно может заполнить бумажную версию документа. Для этого потребуется скачать образец бланка с того же сайта ФНС.

Чтобы это сделать, необходимо:

- зайти в раздел «НДФЛ» на сайте ФНС;

- выбрать в разделе форму 3-НДФЛ;

- скачать бланк и изучить его.

Образец новой формы 3-НДФЛ за 2017 год

В зависимости от цели подачи декларации по НДФЛ, ее образец может иметь отличия в своей форме. Тем не менее эти отличия не представляют проблемы при заполнении документа, поскольку доступ к порталу ФНС дает возможность налогоплательщику скачать образцы декларация с последними изменениями.

Для скачивания достаточно зайти на официальный сайт ФНС и скачать документ в соответствующем разделе. Это бесплатная услуга.

Сроки предоставления декларации

Декларация на налог на доходы физических лиц налогоплательщик обязан подать в местную инспекцию ФНС не позднее 30 апреля года, следующего за отчетным периодом. В том случае, если указанное число выпадает на праздник или выходной, то срок сдачи переносится на следующий рабочий день.

По налоговому законодательству местом жительства физического лица признается тот адрес, по которому он имеет официальную регистрацию. Если же у налогоплательщика нет зарегистрированного места жительства, то оно определяется по месту пребывания лица.

Вышеуказанный крайний срок подачи документов — 30 апреля — не распространяется на подачу декларации для получения вычета. Сроки на отправку документа на вычет не установлены, таким образом, подать декларацию на вычет физическое лицом может в любое время в течение года. Налоговая служба обязана проверить правильность декларации и сопутствующих документов в течение трех месяцев с даты ее подачи в инспекцию ФНС.